我本人有一个简单而又严格的准则,那就是当实体或资本经济发生灾难性的意外、金融市场的波动率大幅度上升的时候,你的投资至少要能够安全地挺过去,最好还能获益。在我的书里我曾总结说,投资原则的大方向是要做多波动率而不要做空波动率。

昨天,iTrade668 网友转了一篇很好的分析文章: Past & Future Speculative Bubbles – What They Indicate for Gold and Silver!文章的作者 GE Christenson 最后的结论是,如果当前最大的金融泡沫美国债券破裂的话,黄金价格达到五千到一万美元、白银价格达到200到400美元之间不是不可能的。

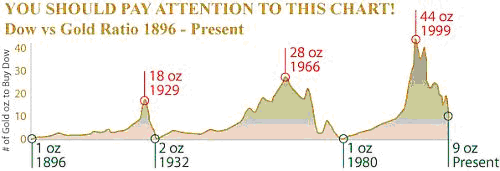

早在两年半之前的2010年7月6日,我就曾展示了道琼斯指数与黄金比值的长期图,并指出 Dow/Gold Ratio 从现在的8下降到2甚至1是符合历史先例的,当时每盎司的黄金价格是1196美元:

不久前,我又在“如果“美债和美元的泡沫迸裂”会怎样?”中贴出了1979年和1980年时的黄金价格图:

1979年的黄金价格

1980年的黄金价格

并在文中写道:“如果“美债和美元的泡沫迸裂”,美债将不再被视为最安全的资产,美元也不再是唯一的储备货币,黄金的价格会像1979和1980年那样。泡沫在破裂之前看起来最大,皮筋在被拉断之前看起来也最长,当情况看起来不太妙的时候(例如2008年),很多人会把钱堆在看似最安全的美债上,联邦债券的利率会降到比现在还低。 当一个有影响力的大型债券基金经理(格罗斯?)开始大量抛售美债时,其他人也同时意识到皇帝的身上其实什么都没有,于是一起加入到抛售的洪流中去。 美联储越加紧印钞收购债券,美元的价值越低,出售美债的人也就越多,大坝溃塌之时谁也挡不住了,美元的储备货币地位也就玩儿完了。 这个过程会在很短的时间内完成,就像1979年12月到1980年1月之间美元相对于黄金的贬值那样。”

显然,我的想法与 GE Christenson 不谋而合。

如今美国的国债总量已经超过了GDP,美联储把短期利率压低到近乎零、实际利率为负,未来利率的走向只有上升这一条路好走了。将来利率水平正常化的途径是顺顺当当的、还是凶险无比的事先是无法预知的,所以现在就应该想清楚一旦最坏的情况发生,自己手上持有的东西是一落千丈、安全过关、还是能够从中获利。

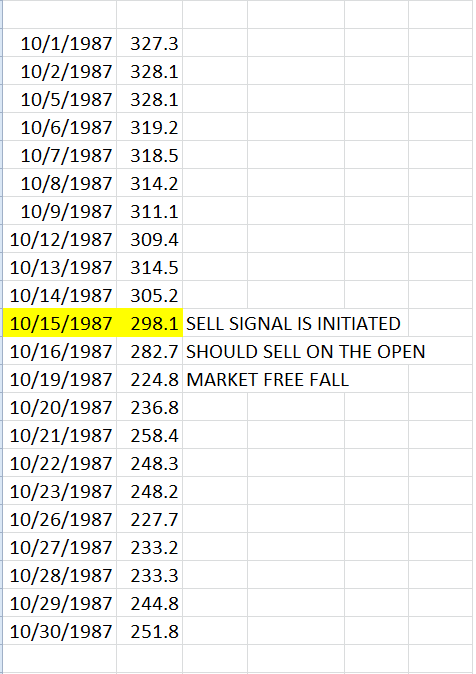

如果目前持有的是股票或企业债券类的风险资产的话,至少也应当有预先准备好的退出机制,就像“ETF投资系统”在1987年10月19日之前的两天所预警的那样:

=========

欢迎访问我的博客:

依据事实数字,把握市场脉搏,运筹金融世界。

请问如何建立自己的黄金储备呢?买实物黄金存银行保险柜?

ReplyDeleteGLD可以么?谢谢