现在就来说说如何止损的几点原则。

1)要设定长线止损,不要去做频繁的短线止损。

像世界上的很多事情一样,正确的止损位的设定也是一种平衡动作,既要保证当大趋势已经发生改变后及时出场,又不能把止损点设定得离现价太近,以免无缘无故地被庄家来回频繁地抽嘴巴。

我曾在"频繁止损是交易大忌"中写道:“从2011年初至今,标普500指数平均每天的上下波动幅度是1.5%(18.64点);平均每个星期的上下波动幅度是3.6%(45.62点)。假如有人把止损点设定的低于每周甚至每天的正常波动幅度的话,就相当于经常性地给交易对家送钱去了。”

2)选择好了止损位后,也不要把止损单摆在明面上让庄家看到,因为那就像是一只小羔羊在饥饿的老虎面前晃来晃去一样,相当于自己去送死。

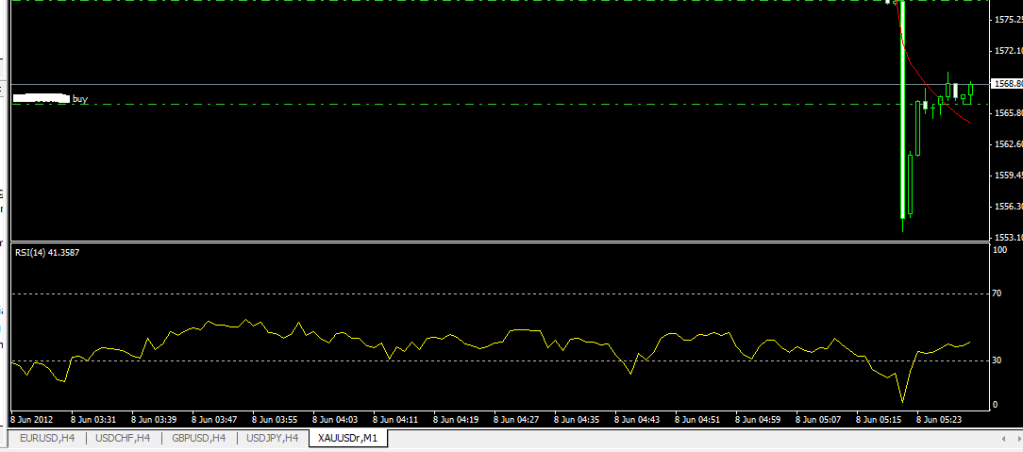

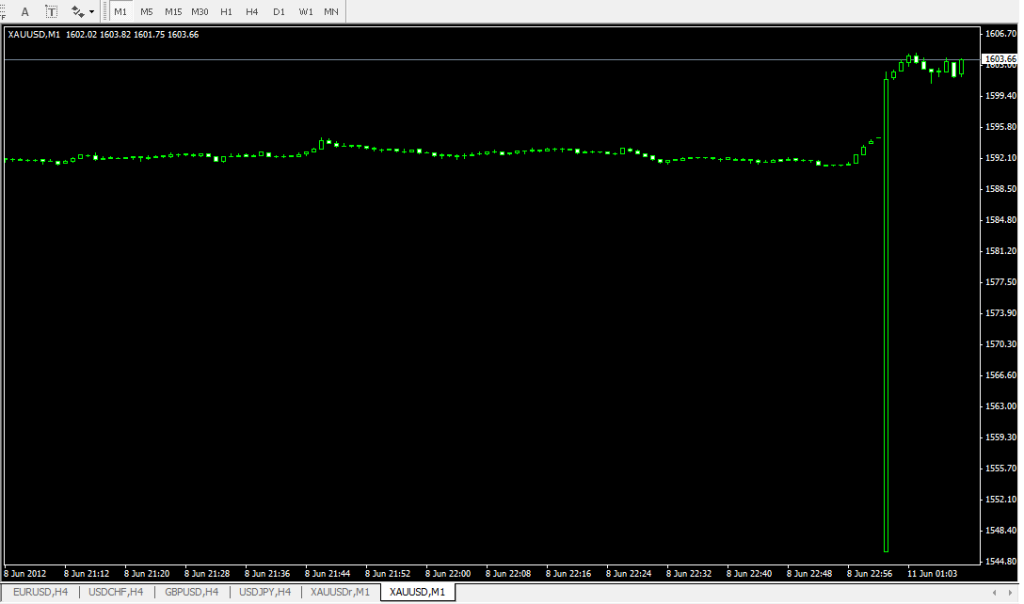

我在“在波动率增加的市场里更需要耐久力”中显示了三张截图,分别是庄家如何借着周末过去刚刚开市和欧洲市场开市之前交易清淡的时候,让价格大幅度地“瞬间跳空或跳升”、而后又马上回到原位的情况,所有那些把止损单摆在明面上而且又把止损位设定得太近的人都吃了哑巴亏。

欧元兑美元的汇率跳空高开(做空欧元的止损单被玩儿惨了):

黄金现货市场上的“瞬间跳水”:

3)要设定一种固定的机制,每次都给自己按计划执行的止损行动一点精神上的鼓励和心理上的安慰,比如像在止损一个仓位的同时去止赢一个已经获利的仓位、从表现不好的证券上挪出资金去同时买进获利机会更大的证券的动作等等。

炒股书上和股评家们常常把止损说得很轻松,其实执行止损在正常人的感觉上是非常令人沮丧的一件事。不要说是那些在市场上“跟着感觉走”、随着性子买来卖去的短炒家,就是跟着一个机械性交易系统操作的人在需要连续止损多次的时候也不免有迷惘和迟疑的情况发生。

我建立的“ETF投资系统”是这样解决这个问题的:止损的行动是包括在用一个基金替换另一个基金的过程中自动实现的,在投资人的心理上是用一个投资价值更高的资产替换了一个投资价值不高的资产,而不只是单独地止损了一个基金。尤其是当投资人的心里清楚,“ETF投资系统”的平均亏损只有3.3%、总体赢率是赔率的2倍、平均利润额是平均亏损额的3倍时,在替换基金时就更没有太多的心理障碍了。而且在替换一个基金时,投资组合中的另一个基金通常是在赢利当中的。实际操作的结果证明,严格执行“ETF投资系统”所发出的指令并不是一件太难的事情。

*************

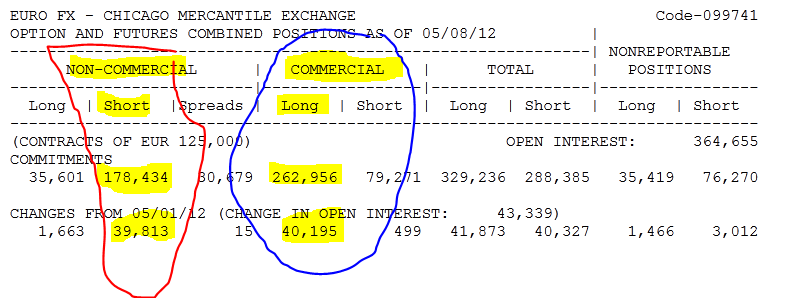

一个多月前,我在“欧元真的快完了吗?”中,根据货币期货市场上的“商业大户”们(Commercials)在投机客们(Speculators)纷纷做空欧元的时候不断增加欧元多仓的事实推断,“从现在欧元期货的多空仓情况来看,希腊与欧元的纠葛不管是怎么个结局都快走到头了,欧元开始反弹的日子也快了,毕竟即使是大银行迟早也得收网把猎物纳入囊中嘛。”

当时欧元契约多、空仓的情况

之后,在“向金融市场的庄家们学两招”中我又指出:“每当商业庄家们(绿线)所持有的欧元多仓达到高点(或持有的空仓达到低点)时,欧元就几乎毫无例外地触底反弹了,随后让商业庄家手中积累的欧元头寸大获其利,而让大小投机客们(红、蓝线)遭受亏损:”

而今天,货币市场上的庄家们借着欧洲弄出来了一点正面消息的机会,一下子把欧元兑美元的汇率调高了接近300点:

这也证实了我之前所说的,市场庄家在定价、出价的时候只关心自身和对手的多空相对仓位情况,根本不看什么图形和技术指标,局外的散户们根据图形或技术指标操作最多只能说是在隔靴搔痒,并没有真正触及到市场定价机制的实质。

=========

欢迎访问我的博客:

依据事实数字,把握市场脉搏,运筹金融世界。

No comments:

Post a Comment