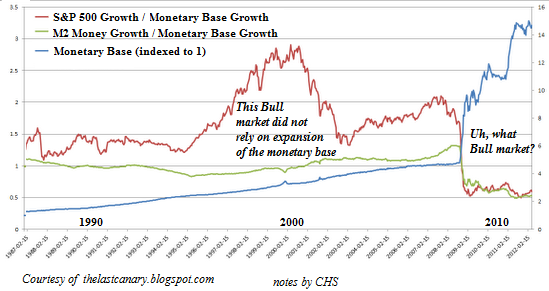

先来理清一个事实,那就是自2009年初至今,美国股市从最低点到最高点差不多一倍的涨幅几乎全都源自于美联储释放出来的两万多亿美元的流动资金(下图中红线是标普500指数与美国货币基础变化的比值):

可见,美国股市在1995-2000年之间是个不依赖于货币基础变化的大牛市;2003-2007年之间是个不依赖于货币基础变化的小牛市;而2009年至今,美国股市则几乎全部依赖于货币基础的变化,根本不是个能自我维持的牛市。

也就是说,美联储开闸放水、大肆印钞导致货币泛滥、水位上升,使得漂在水上的任何东西都涨了。可是一旦停止放水,股市马上就没戏了。

所以金融市场的大趋势全掌握在伯南克手中,凭着瞄几眼股市价格图就断言涨跌都是在瞎猜。

**********

Sell In May 的五月份刚刚过去,六月份已经来了,伯南克出场的时候也到了。后天(星期四),伯南克将在国会听证会上发表讲话,他有可能会对6月19-20日美联储会议的结果透露一点信息。

现在的情况与四月份美联储会议的时候相比发生了很大的变化,美国第一季度GDP的实际增幅只有1.9%,失业率开始上升到了8.2%,股市也从近期的高点下降了接近10%。

鉴于美国经济和金融市场的走缓趋势,伯南克必须在6月19-20日的美联储会议上有所动作。到时候可能的结果有三个:

1)美联储只说不做,比如发表声明说,如果经济和就业情况继续恶化就马上采取进一步的量化宽松行动,或者说将把低利率的货币政策再多延续一年、到2015年等等。

金融市场对美联储只说不做的反应是可想而知的 - 股票将会大幅下跌。

2)美联储可能宣布把六月份到期的 Operation Twist (扭曲利率曲线)行动再延长几个月,如果现在美联储持有的三年期以内的短期国债不够卖了的话,就把四年期的国债也卖掉,然后用获得的资金去继续买长期债券。

金融市场对这种结果的反应可能是开始有点失望,但毕竟 Operation Twist (扭曲利率曲线)行动还是可以起到进一步压低长期利率的效果,所以股市在短暂下降后可能转为小幅反弹上升。

3)美联储还可能干脆立刻宣布实行 QE3,第三次印钞开始新一轮的购买长期国债和房贷债券的行动。这种结果是现在华尔街投行所期望的,如果到时候成真的话,金融市场将会大涨。

我个人的感觉是第二种可能性比较大,如果延长了 Operation Twist (扭曲利率曲线) 之后没有什么效果的话,美联储还可以选择再推出 QE3。到底结果如何,让我们拭目以待。

=========

欢迎访问我的博客:

依据事实数字,把握市场脉搏,运筹金融世界。

http://etfinvestmentsystem.blogspot.com/

http://murmuronhudson.blogspot.com/

http://blog.wenxuecity.com/myindex.php?blogID=48731

No comments:

Post a Comment