伯南克在前天美联储会议后的记者会上说,美联储“扭转利率曲线”(OPERATION TWIST)行动的动机是通过进一步压低长期利率,促使银行和其它的长期债券持有者卖掉低利息的债券,把钱用于给实体经济发放贷款或去买像股票那样的风险资产。

可实际上,伯南克的愿望不仅没有达成,正相反的事情却发生了,更多的人抢在美联储之前大买债券,因为当前这市场上最容易赚的钱就是去赚美联储的钱。

下图是美国十年期联邦债券的利率曲线:

可见债券价格在QE1、QE2、和OT开始之前就开始大幅上涨(利率下降,图中白色的区域),而在QE和OT过程中(图中有颜色的区域)、当美联储进场开始购买长期债券的期间,债券的利率并没有发生太大的变化,我想那正是提前建仓的人把手中的债券高价出手、再卖给美联储的时候吧。

我说再没有比这更容易赚钱的事情了一点都不过分,假如有全球最强大的中央银行提前暗示给你它将要大手笔地买进某种资产A之时,我想稍微有点推理能力的人都会知道应该怎么做的,而那些偏要去买资产B的人们不客气地说是脑筋有点问题。

比如最近“债券之王”格罗斯就一直在增持房屋抵押贷款债券(MORTGAGE BACKED SECURITIES, MBS)和中长期联邦债券,他就是在期待着美联储迟早会出台QE3、不仅购买联邦债券、还将买进房屋抵押贷款债券。格罗斯的眼光和业绩在所有投资债券的大基金经理中是首屈一指的,重要的是他不仅有远见、还有足够的钱放到市场里去。

Bill Gross Capitalized on Big Treasury Rally Last Month

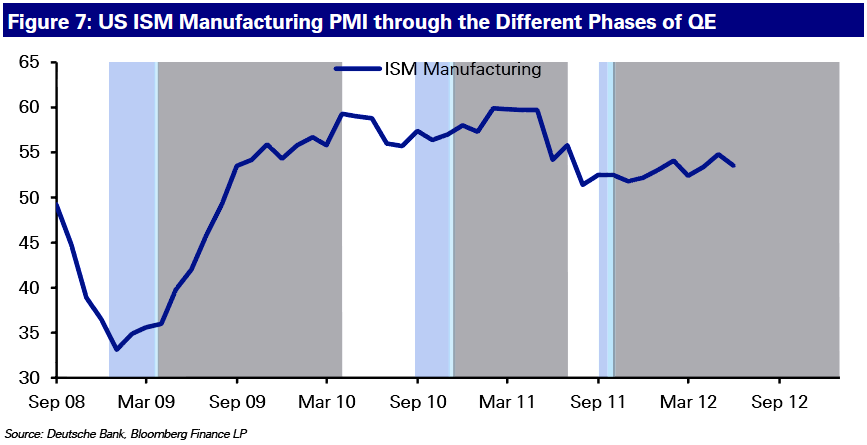

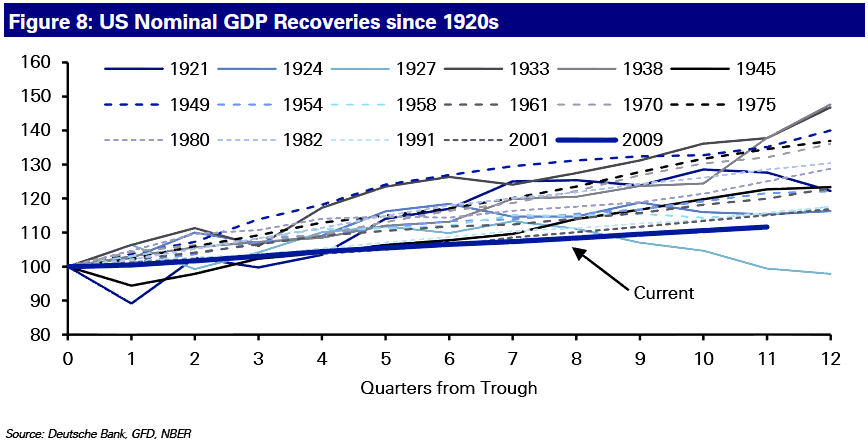

事实证明,美联储的“扭转利率曲线”(OPERATION TWIST)行动对实体经济和股市都没产生什么效果,美国股市现在还停在QE2结束时的水平上,而衡量实体经济制造业情况的ISM Manufacturing PMI指数比QE1结束时还要低,也就是说,不仅OT、就连QE2都没有起到什么作用。难怪迄今为止,这次美国经济从大衰退中复苏的力度是历史上第二弱的(历史上最弱的是美国经济大萧条)。

ISM Manufacturing PMI指数

美国经济从衰退中复苏的力度

其实推动伯南克实行QE3的必要条件很简单,那就是失业率继续上升和美国股市大幅度下降。而最近一系列的美国经济数据都显示了不良的趋势,华尔街投行们对股市水平和QE3之间的关系也理解得很透彻,这就是为什么高盛和花旗银行现在都出来推荐卖空美国股市的原因。

=========

欢迎访问我的博客:

依据事实数字,把握市场脉搏,运筹金融世界。

http://etfinvestmentsystem.blogspot.com/

http://murmuronhudson.blogspot.com/

http://blog.wenxuecity.com/myindex.php?blogID=48731

No comments:

Post a Comment