">

">所以我从来不读那些云山雾罩、左右逢源、牛皮吹得大大的文字和炒股书。想让我去读他们的东西也有可能,让他们把过去五年和十年(包括2001和2008年)的实盘交易记录晒出来吧,否则基本上都是不值一文的唾沫口水。

网络是个奇幻而不真实的世界,偶尔浏览股票论坛的人可能会觉得那些人凭着炒股获得百分之几十、甚至翻倍的回报率可真容易啊,其实即使是成功者也极少有人敢拿出过去五年和十年的实盘账户来,因为真正的投资过程与做生意一样,中间免不了掺杂着很多血和泪。

说起成功的炒股者总要提到当代股神巴菲特吧?下图是他的投资控股公司从1990年至今的表现(与标普500股市指数对比):

现在来猜猜看巴菲特的年均回报率?

答案是每年增值14%,而且你看到他的股价在过去23年里曾被腰斩几次?所以说即使是最成功的投资者,他年复一年的实际操作过程也是很不容易的。

普通的散户投资者应当向巴菲特学习什么?我觉得有下面几点。

首先也是最重要的是,要尽量去做靠得住的事、买将来能稳稳增值的东西。巴菲特当初出道的时候奉行的是他的老师 Benjamin Graham 的极端价值投资方法,即假如公司破产了也能分到比股价还多的现金,巴菲特曾经自嘲为类似于“把地上的烟头捡起来再抽两口”的投资模式。价值投资的道理虽然简单明了,可即使是巴菲特也没能忍受得了价值投资所必须经历的、长期的时间煎熬,最终还是走上了买有价值的长期成长性股票的改良之路。

其次,要持有低波动率的资产。比如巴菲特购买的基本上是银行或保险公司、日常消费品公司、以及铁路货运公司等等,却不买像Google或苹果公司那样高波动率的科技股票(即使那样,他的控股公司股票还是有被斩半的时候)。这一点,我在“巴菲特是如何靠投资股票成为首富的”一文中曾有比较详细的解释。

再有,就是长期持有的定力和耐力。巴菲特在这一点上是众所周知的。

最后,在低波动率的条件下,适当地加上一点融资杠杆。比如巴菲特利用控股保险公司和银行获得了大约1.6倍的杠杆,这一点我在“巴菲特是如何靠投资股票成为首富的”一文中也有提及。

今天的巴菲特已经与以往有所不同了,实际上现在他秘密奉行的很可能是指数投资,不信的话,看看他的控股公司在过去五年里与标普500股市指数的对比,其实收益率还略逊于市场指数:

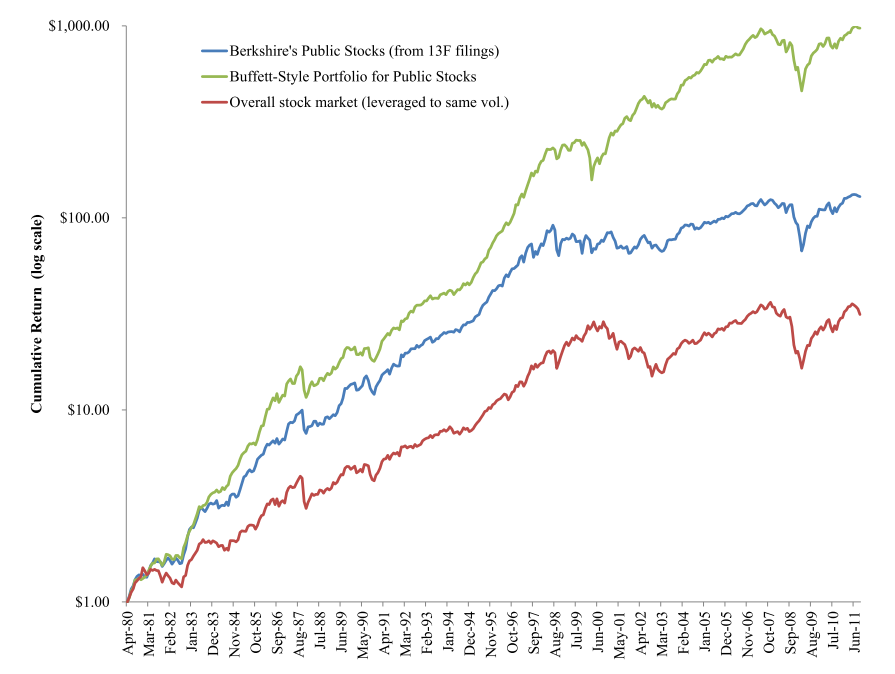

后人能否复制甚至超越巴菲特?有的投资公司通过量化手段找出符合巴菲特标准的、低波动率的股票并加上了与巴菲特类似的融资杠杆做出了投资模型,并得到了很好的收益率:

我自己的"ETF投资系统"也在向利用量化投资模型去稳健增值的方向努力:

“ETF投资系统”的实战验证

=========

“默默投资”的网址: http://murmurhudson.com

欢迎访问我的博客:

依据事实数字,把握市场脉搏,运筹金融世界。

http://etfinvestmentsystem.blogspot.com/

http://murmuronhudson.blogspot.com/

http://blog.sina.com.cn/murmuronhudson/

No comments:

Post a Comment