所以巴菲特成功的秘诀就是: Low beta + Leverage

下面是研究报告中几张重要的图。

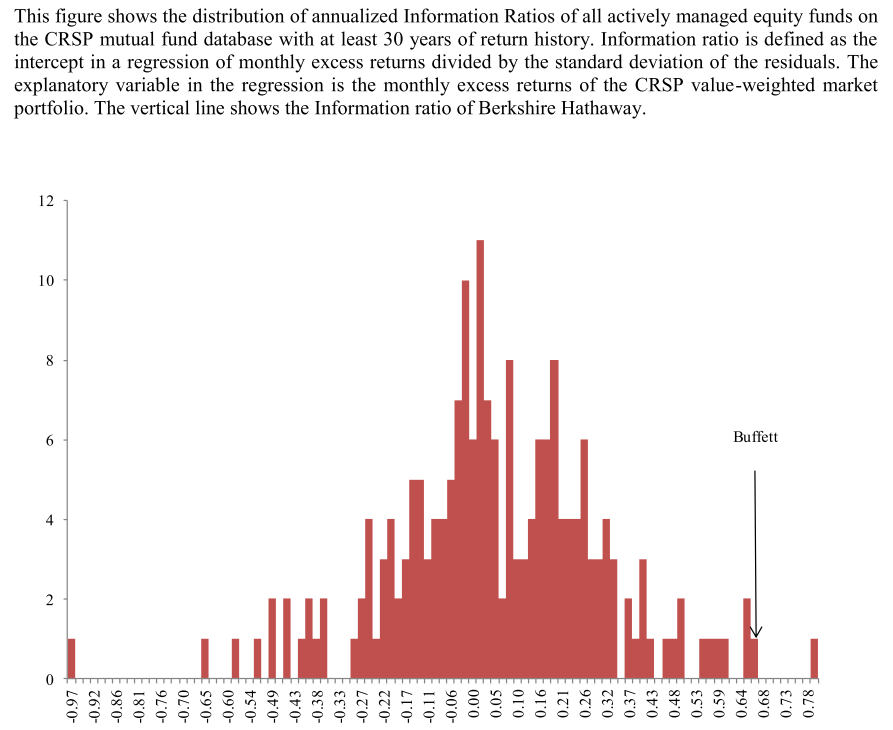

巴菲特在所有的基金经理中成绩卓越:

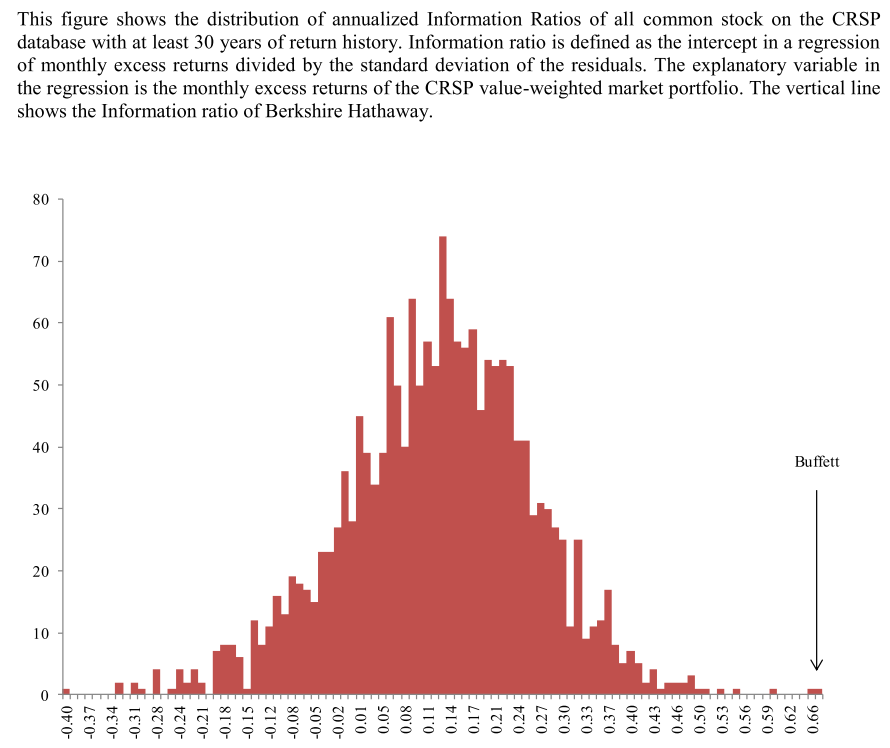

巴菲特的控股公司在所有的股票当中长期表现非常出众:

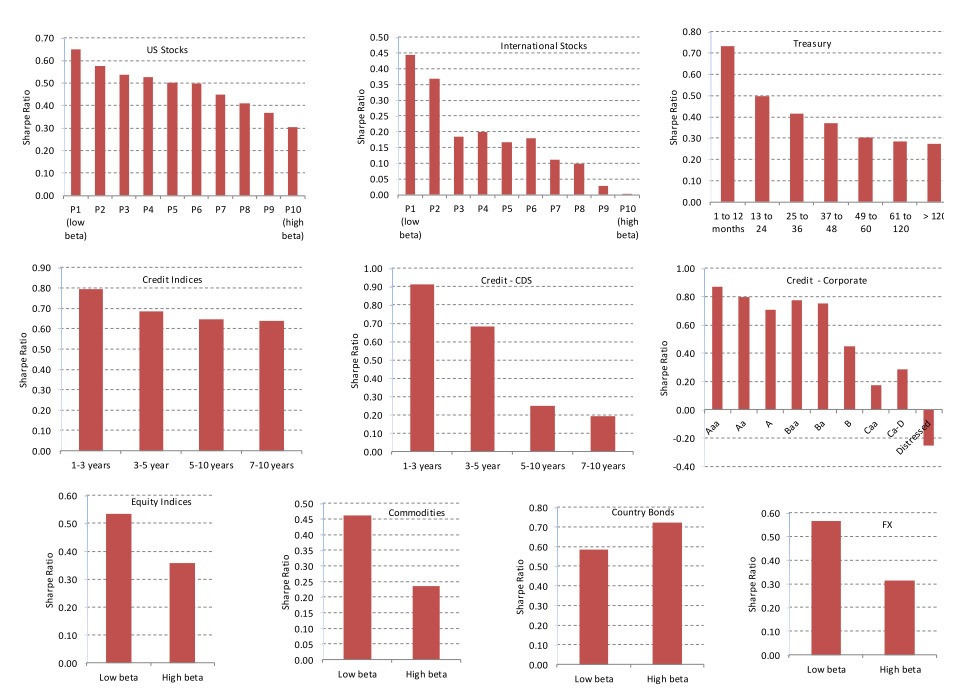

买进波动率比较低的证券、同时做空波动率比较高的证券,对于各种投资资产来说都有格外的收益:

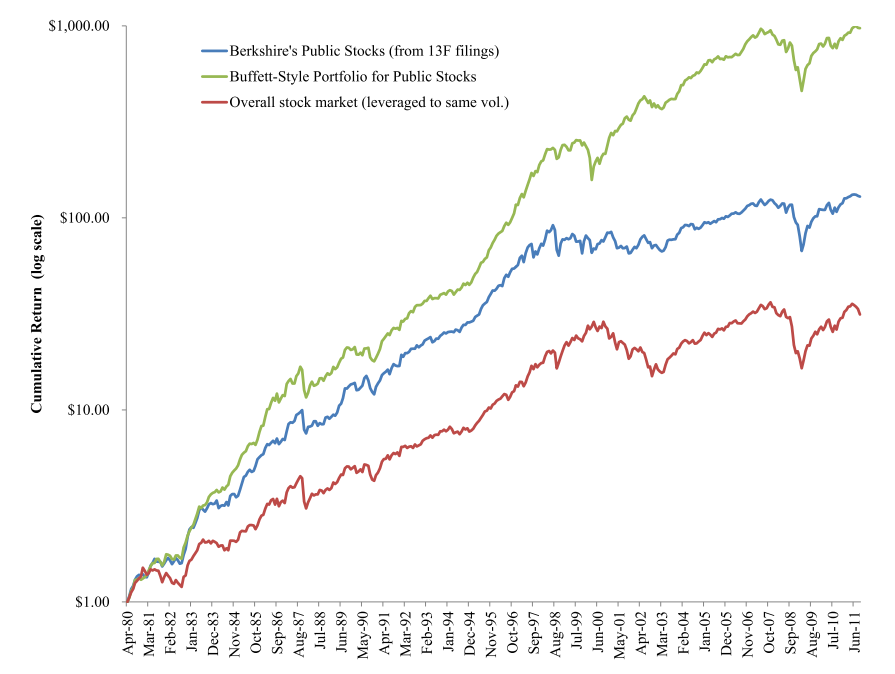

AQR CAPITAL MANAGEMENT 还通过量化模型找出符合巴菲特标准的、低波动率的股票并加上与巴菲特类似的融资杠杆做模拟投资,得到了很好的收益率:

普通投资者从这个研究结果中可以学到的是,尽量不要去买目前倍受追捧的、波动率很高的流行股票(比如苹果公司),而要像巴菲特那样考虑普通又平常的、波动率比较低的股票,有条件的话,再加上一点融资杠杆。这样做长期的效果会比较好。

无独有偶,巧合的是,在这份研究报告出来之前,我在最新一期的“ETF投资系统通讯”中写道:

“最近在读到福布斯富人榜名单的时候,我想到了巴菲特和索罗斯两个人投资风格的不同。 索罗斯的投资风格是属于大起大落型的,他在某些年的投资回报率会非常高(比如1992年),在另外一些年的投资结果则比较差(比如1987年)。而巴菲特多年来的回报率相对来说要稳定多了,显然他遵循了“首先保证不赔钱”的投资原则。

此外,巴菲特比索罗斯技高一筹的另一个地方是他收购或控股了像银行和保险公司那样的、有杠杆融资能力的金融企业,这样他就可以在证券投资中使用多于自己本金几倍的免费或低利息资金,用个流行语来说就是“不差钱”。也许在多年后我们也有能力走前人走过的路。

“ETF投资系统”之所以选择大型指数类ETF基金作为投资对象,就是要像巴菲特那样,在首先保证不赔钱的情况下,获得长期稳定的回报率。实际上如果把和ETF投资系统一样的投资原则应用于更加短期或波动率比较大的投资对象上去的话,长期的结果也是会赚钱的,但是大起大落性质的回报率特征肯定不如长期稳定性质的比较容易坚持下去。

坚持长线投资说起来容易,其实真正做起来并不简单,大多数人的想法是宁愿见到眼前的收益,哪怕将来在熊市来临的时候会付出比较大的代价。所以在“ETF Investment System 2.0”中,投资信号的敏感度提高了,交易次数和波动幅度也相应地增加了,但是好处是有了一定程度的近期前瞻性。希望将来凭借着前瞻性这一点来证明采用ETF投资系统2.0是非常值得的。”

现在经常读我文字的人也许可以理解“ETF投资系统”为什么要从五个非常稳定的市场指数基金中选择两个进行投资了吧,如果有可能的话,在“ETF投资系统”的应用中再稍微加上一点融资杠杆(比如1.5倍以内),长期的收益率将会更好。

=========

欢迎访问我的博客:

依据事实数字,把握市场脉搏,运筹金融世界。

No comments:

Post a Comment